- 産休中・育休中のクレジットカード審査は通りにくい?

- 産休中・育休中の正しい申込み方法は?

この記事をご覧になっている方は、上記のような疑問をお持ちではないでしょうか。

これらについてまずサクッと簡単に説明すると、

▼産休中・育休中のクレジットカード審査は通りにくい?

⇒収入面で通りにくいが、家族カードで入手すればそこまで通りにくいことはない

▼産休中・育休中の正しい申込方法は?

⇒嘘は書かない、ネットよりも郵送か店頭で申し込む、収入や在職証明書があると良い、キャッシング限度を下げる

産休中や育休中は、会社に籍は置いていますが収入が激減している状態で会社に復帰するかどうかも確実に言えないなど不安定な状況です。

しかし、このような状況でも方法や申告次第でクレジットカードの審査を通過することは可能です。

今回は、産休中や育休中のクレジットカードの正しい申込み方法についてご紹介していきましょう。

※少し長いので、目次を見て必要な所だけ見るのが良いと思います。

産休中・育休中のクレジットカード審査は通りにくい?

産休中・育休中のクレジットカード審査が通りにくい理由

- 働いていたときよりも収入が減る

- 職場に復帰しないかもしれない不安定さ

働いていたときよりも収入が減る

当然ですが、産休中や育休中は働いていたときと比べて収入がほとんどなくなります。

受け取れるとしても、産休中は出産手当金、育休中は育児休業給付金などを受け取る程度になります。

出産手当金とは、出産のために会社を休んで給与の支払いが受けられない場合に、健康保険から支給される手当のことです。

支給対象は出産日以前42日から出産の翌日以後56日までの範囲に会社を休んだ健康保険加入者で、

1日の支給額は「支給対象者の標準報酬日額の3分の2に相当する金額」とされています。

標準報酬日額は、標準報酬月額(つまり月給)の30分の1で1円未満切り捨てとして計算されます。

例えば、支給対象者の月給が報酬月額18万円だとすると、1日の支給額は

18万円÷30×3分の2=4,000円

となるわけなので、月給にすると12万円となります。

1日の支給額×対象期間に会社を休んだ日数分の金額が支給されることになります。

育児休業給付金は、育児休業中のママやパパに雇用保険から支払われるお金のことです。

雇用保険に加入しており、育休前の2年間のうち1ヶ月に11日以上働いた月が12ヶ月以上ある、などの条件を満たせば正社員だけでなく契約社員でも支給対象になります。

育児休業給付金は、育休開始日から180日目までは月給の67%が、181日目から育休最終日までは育児休業が50%支給されます。

月給の上限と下限が決まっており、69,000円~426,300円までになっています。

産休中や育休中にはこのような手当や給付金の制度はありますが、働いていたときよりかはもらえるお金は少なくなります。

職場に復帰しないかもしれない不安定さ

産休や育休に入った人は、職場復帰を前向きに検討していたものの、次のような理由で職場復帰を延長したり断念したりする可能性があります。

- 子育てをするうちに考えが変わった

- 職場復帰直前に妊娠が発覚し、お休みを延長した

- 産後うつなどの病気で療養に入った など

このようなケースが全てではありませんし、産休や育休に入る前の計画通り職場復帰する例も多くありますが、常に可能性を考えるクレジットカード会社側としては不安定さを考慮せざるをえないというわけですね。

ただし、それは産休中や育休中だからではなく、収入や資産状況など一般的なクレジットカードの審査と何ら変わりません。

状況は厳しいものの、クレジットカードを絶対に持てないわけではありませんのでご安心ください。

産休中や育休中にクレジットカードを持つには、自分単独の収入や資産状況を見てもらって申し込む方法と、自分以外の人の収入や資産状況を見てもらって申し込む方法があります。

前者は後ほどご紹介しますので、まずは後者の方を説明していきます。

家族カードを申し込む方法

自分以外の人の収入や資産状況、つまり妻や夫、親などの家族カードを申し込む方法です。

産休や育休をとっているということは、未婚や離婚して妻や夫がいないという場合もあると思いますが、ほとんどの場合は配偶者がいて家計を助けてくれているはずです。

したがって、家族カードであれば、名義は仕事を持っている配偶者や親などの家族ですから自分自身への審査はそこまで厳しくありません。

クレジットカード会社によって年会費や資格、メリットなどは若干違いますが、大枠は次のように共通しています。

| 項目 | 内容 |

|---|---|

| 年会費 | 1人目は初年度無料(2人目以降は有料の場合もあれば、3人目まで無料、のようなところも) |

| 資格・対象 | 生計をともにする配偶者、満18歳以上、両親など |

| メリット | 本会員と同じサービス(保険やキャッシングなど) |

| 支払口座が同じでポイント合算もできる | |

| 家族は審査が通りやすい | |

| デメリット | 利用明細がまとめられるため、購入したものがバレる |

| 自分自身のクレジットカードヒストリー(利用履歴)を育てられない | |

| 新規入会ポイントがもらえない場合もある |

メリットにも入っているように、個人で申し込んだクレジットカードの審査が落ちても、家族カードなら審査に通る人もいます。

したがって、産休や育休中の人がクレジットカードをつくる一番ハードルの低い方法は、この家族カードをつくことと言えそうですね。

スポンサーリンク在籍確認はどう対応する?

クレジットカードをつくる際には収入があるかが特に重視されるわけですが、その収入を支払っている会社に在籍をしているかどうかの在籍確認が行われることがあります。

在籍確認の流れとしては、会社側にクレジットカードやローンを申し込んでいることがバレないように「◇◇と申しますが、◯◯(申込者)様はいらっしゃいますでしょうか?」のように個人名でかかってきます。

そのときに申込者がいれば電話に出て在籍確認ができますし、席を外していたとしても在籍が確認できれば終了です。

産休中や育休中だからといって在籍確認がされないわけではなく、在籍確認自体ない場合もあります。

在籍確認は産休中や育休中の人が会社に所属していればいいわけですから、今現在会社に籍があるかが確認できれば問題ありません。

会社を辞めたのに産休中、育休中と嘘をついていればバレて審査に落ちてしまうので、ここは絶対に嘘をついてはいけません。

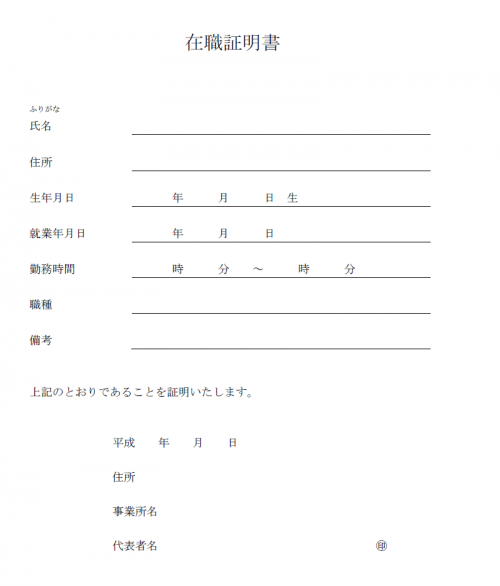

クレジットカードをつくったりキャッシングをしたりしていることが会社に少しでも気づかれたくない場合には、在職証明書を提出すると在籍確認を省略できる場合があります。

在職証明書とは、会社に「在籍している」「在籍していた」ことを証明する書類です。

会社によって次のように言い方は変りますが、全て同じものになります。

- 在籍証明書

- 就業証明書

- 勤務証明書

- 就労証明書

- 雇用証明書 など

在職証明書は、転職の際や外国人労働者のビザ申請の際、子どもの保育園や学童などに申し込む際などに使われるものです。

ネットの申込みでは添付することがなかなか難しいので、次の項目にもあるように郵送や店頭での申込の際につけておくと良いでしょう。

スポンサーリンク産休中・育休中の正しい申込み方法

- 嘘は書かない

- ネットよりも郵送か店頭で申し込む

- 収入証明書や在籍証明書の提出

- キャッシングの限度を0円か少なめにする

嘘は書かない

当たり前のことではありますが、嘘を書いてバレると審査は通りません。

よくあるケースが、審査を通りたいがために嘘を書いてしまうことで、例えば年収記入欄を本当は0円のところを100万円、のように増やして書いてしまうことですね。

一般的なクレジットカードの申込の際には、10~20万円程度上乗せすることはよくありますが、本来の収入と大幅に違う金額を書いてしまうとそれは嘘になってしまうのでやめましょう。

ネットよりも郵送か店頭で申し込む

クレジットカードだけでなく、レストランの予約やショッピングもスマホやPCで行うことが一般化してきています。

お店側も、ネット申し込みは郵送や店頭での事務処理を簡易化できるため、ポイントや商品券、旅行券などのプレゼントを充実させていますよね。

しかし、産休や育休中の場合はネット申し込みよりも郵送か店頭で申し込むことで審査に通りやすくなる可能性があります。

それは、今後会社に復帰する意志がある、または働く意志があることを伝えやすいからです。

手続きとはいえ、事務処理をするのは人間ですし、審査の可否を判断するのも人間ですから、判断する側としては、しっかり働いてくれそうだと思えば審査を合格させたいと思ってくれます。

また、産休や育休であれば仕事は持っているわけですから、全くの無職の人よりも収入を得る状態に戻りやすいです。

どのようにして復帰の意志を伝えるのかというと、主に次のような内容を一言添えるだけで印象は変わってきますよ。

- 産休中、育休中であること

- 復帰予定年月日

- 籍を置いている会社名

- 手当や給付金を合わせた本年度の収入

- 復帰後の予定収入 など

収入証明書や在籍証明書の提出

在籍証明書は先ほど説明した通り、会社に籍を置いていることを証明するための書類になり、必ずしも提出の必要はありませんが信頼を得ることができる場合があります。

収入証明書も同様に提出は必須ではありませんが、嘘の収入ではないことを証明できるので信頼につながります。

収入証明書とは、主に次のような書類の総称です。

- 所得証明書(課税・非課税証明書)

- 給与明細書または源泉徴収票

所得証明書(課税・非課税証明書)

所得証明書は、前年の1月1日~12月31日までの所得が記載されているものをいい、収入証明書ともいいます。

そこに所得に対する住民税の課税金額が記載されているものを課税証明書、収入がなければ住民税の課税額は0円なので非課税証明書となります。

内容は一緒で、所得だけの記載か課税額まで記載されているのかの違いです。

所得証明書を取得するには、市区町村役所に行って本人または同一世帯の親族、第三者(委任状が必要)の申請が必要で、窓口では次のものが必要です。

- 印鑑(認印でも可)

- 発行手数料(自治体によって異なるが、一般的には300円)

- 本人確認書類(免許証やパスポート、特別永住者証明書、身体障害者手帳、組み合わせ証明(健康保険証や年金手帳、社員証などの組み合わせ))

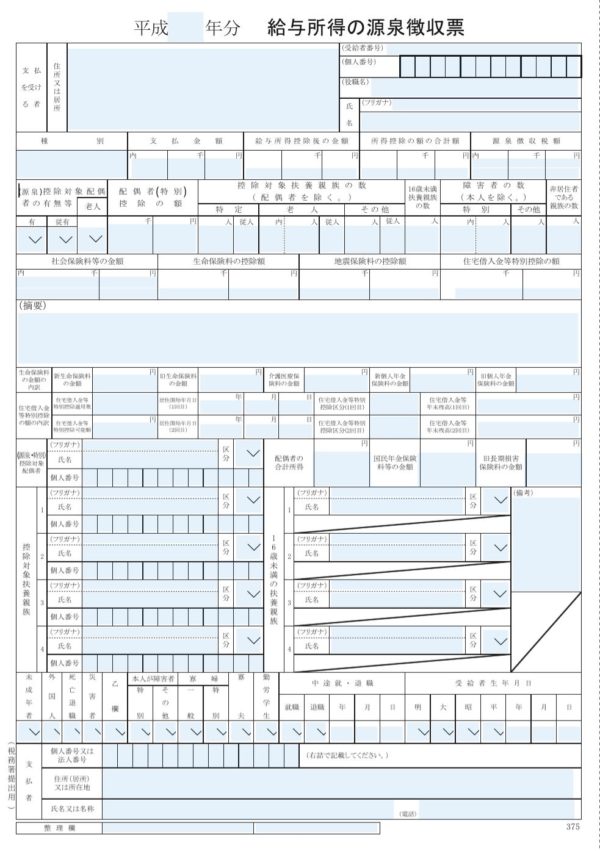

給与明細書または源泉徴収票

給与明細書は、毎月もらう給料明細のことです。

上記のように、1ヵ月の労働日数や支払われた給料、控除などが示されているので信頼できる資料になりますよね。

上記のように、1ヵ月の労働日数や支払われた給料、控除などが示されているので信頼できる資料になりますよね。

源泉徴収票は、毎年12月の給与支給後の年末調整(1年間の給料やボーナス額の合算して計算)の結果表のことで、給与明細書が集まったものと考えればOKです。

個人事業主は毎年確定申告をして所得税を計算しますが、会社員は会社が給与情報を把握していて会社が所得税を計算してくれます。

この会社が代わりに所得税を計算してくれるのが年末調整で、次のようなものを計算して源泉徴収票をつくります。

- 給与の金額

- 天引きした社会保険料

- 各種控除(配偶者控除や不要控除、生命保険控除など) など

1年間の収入をもとに計算されているわけですから、クレジットカード会社からすれば信頼できる資料になるわけですね。

キャッシングの限度を0円か少なめにする

キャッシングには枠があり、その枠の範囲内でお金の借入ができます。

例えば、50万円までキャッシング枠を設定していれば50万円まで借りられるわけですね。

この枠を0円もしくは少なくするということは、「あまり私はお金を借りる必要はありません」とアピールするのと同じということです。

クレジットカード会社側にとって一番のリスクは、貸したお金が返ってこないことですので、キャッシング自体をしないもしくは少ない額にすることでこのリスクを減らせます。

リスクが減らせる分、審査が速くなるメリットがあります。

一方で、海外にいるときにとっさにお金が必要になってキャッシングが借りられない、再度キャッシング枠を希望すると再審査になるなどのデメリットはあります。

とはいえ、産休中・育休中はただでさえ収入が下がっているため審査通過は難しい状況なので、キャッシングを0円もしくは少なくすることで審査を通りやすくするのが賢明でしょう。

このように、一般的には産休中や育休中のクレジットカードの審査通過は厳しいですが、ご紹介したようなやり方でやれば通過できる可能性が上がっていきますので、諦めずに是非チャレンジしてみてくださいね!