- 水商売でもクレジットカードを持つ方法はあるのか

この記事をご覧になっているということは、このような疑問をお持ちだと思います。

これらについてまずサクッと簡単に説明すると、

⇒虚偽の記載をしない、アリバイ会社を使わない、職業欄の工夫、早めにクレジットカードヒストリーをつくる等

ホストやホステス、キャバクラ、風俗関係などの水商売で働く人たちは、次のように安定した収入があるわけではないので、サラリーマンと比べるとクレジットカードの審査は通りにくいのが一般的です。

- 景気に左右されやすい

- 歩合制のところが多い

- 店によって収入格差が激しい

- お店を変わることもしばしば

ただし、水商売だからといって審査が厳しくなるわけではないので、クレジットカードを持つ方法が全くないわけではないので安心してください。

今回は、水商売でもクレジットカードを持つ方法をご紹介していきましょう。

※少し長いので、目次を見て必要な所だけ見るのが良いと思います。

虚偽の記載をしない

これは水商売に限ったことではありませんが、クレジットカードの申し込みをする際に記入する個人情報について虚偽記載をしてはいけません。

審査に受かろうと年収を多めに記載したり、非正規雇用のところを正規雇用と書いたり、職業を偽ったりすると、高い確率でバレてしまいます。

クレジットカードの「クレジット」は日本語で「信用」という意味があり、個人の信用をもとにクレジットカード会社が一時的にお金を貸してくれるサービスのことなので、嘘をつくとその信用は地に落ちてしまいます。

これを「信用情報に傷がつく」と言われています。

信用情報とは、個人個人のクレジットやローンなどの契約内容や返済状況、利用残高などのこれまでの取引内容情報のことです。

クレジットカードでのショッピングやお金を借りるキャッシングは、一時的にクレジットカード会社からお金を借りる行為なので、当然返済の必要がありますよね。

したがって、借り手に支払能力があるかどうかを職業や収入、資産、過去に延滞をしていないか等を審査して、「この人は支払い期日までにきちんと返金してくれる」約束(=個人の信用)に基づいてお金を貸すシステムになっています。

個人の信用についての情報なので、信用情報というわけですね。

さきほどの「信用情報に傷がつく」というのは、支払の延滞(1~2ヶ月の延滞の繰り返し、返済日より3ヶ月以上の延滞など)や債務整理(民事再生や自己破産、任意整理、特定調停、個人再生など法的な手続きで借金を減額した場合)をしたりするとブラック(事故情報)リストに載ることを指します。

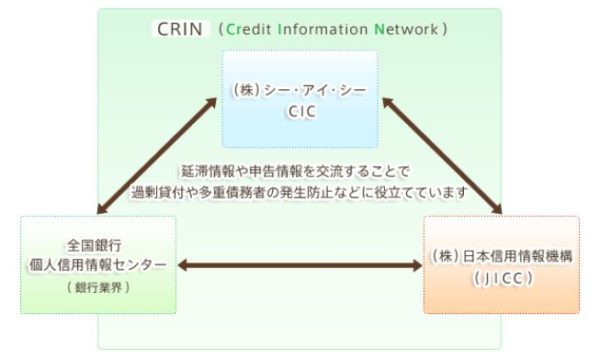

信用情報自体は、「CIC(Credit Information Center)」「JICC(株式会社日本信用情報機構)」「全国銀行協会」と呼ばれる国認定の個人信用情報機関で取り扱われており、CRIN(Credit Information Network)と呼ばれるネットワークで情報を共有しています。

消費者金融や銀行は、このネットワークを使って他社で滞納や延滞などの情報を簡単に知ることができるので、虚偽記載はすぐにバレるということです。

これらの情報ネットワークを使って信用情報に傷がついているかどうかを調べられるのは消費者金融や銀行だけでなく、個人でも可能です。

虚偽記載については、故意かどうかや単純に間違えたどうかは関係ありません。

たとえ審査のときに嘘がバレずに申し込めたとしても、その後に嘘がバレた場合は強制退会や法的措置をとられるペナルティもありえます。

このような状況になってしまうと信用は0どころかマイナスになり、今後のクレジットカードの返済がしばらくの間申し込めない可能性が高くなってしまいます。

虚偽記載をしても良いことは一つもないので、書きにくいことであっても正直に書くことが大切です。

スポンサーリンクアリバイ会社を使わない

アリバイ会社とは、収入や勤務先などの社会的地位を偽装(給与明細や源泉徴収票、在籍証明書の発行など)をしてくれる会社です。

在籍確認の電話対応をしてくれるサービスもあり、あたかもその会社に勤務しているかのように対応してくれます。

例えば、在籍確認の電話対応では「ただいま外出しておりまして、用件を伺いますが」のように対応をしてくれ、希望があれば電話転送も可能です。

偽ることのできる職種としては、次のように色々あるので利用者もいるわけですね。

- 広告代理店

- 美容関連

- 通信販売

- リフォーム

- IT

- ネイルサロン

- 建築設計

- デザイン など

クレジットカードの申し込みだけでなく、賃貸物件契約や保育園の入園など色々なケースで利用されていて、家族や恋人に本当の職業を隠したいから利用するケースもあるようです。

収入が100万円であってもアリバイ会社を利用することで、たとえばデザイン事務所に所属して年収500万円、ということも可能になるわけですね。

一見良さそうに見えますが、バレない保証はないので止めましょう。

アリバイ会社の場合、法人として存在しない会社やペーパーカンパニー、在籍会社の使いまわしなどが考えられるため、お金を払って頼んでもバレる可能性は常につきまといます。

運よく審査の際に見つからずに通ったとしても、後でバレて信用情報に傷がつくくらいなら正直に書いて審査落ちした方がマシと言えるでしょう。

スポンサーリンク勤務先を無記名で無職扱いにする

通常、クレジットカードの申し込みの際は勤務先を書きますが、ここを無記名にして無職扱いにする方法があります。

これは男性だと厳しい方法になるのですが、女性ならば審査が通る可能性があります。

「無職じゃ男性女性関係なく通らないでしょう!」とツッコミがありそうですが、女性であれば主婦として家族全ての総収入額を書く方法があるのです。

他にも、アルバイトをしていない学生も年収がほとんどないので、そういった場合は同居家族の年収を申告すれば問題ないのです。

例えば、同居家族(父親、母親、姉、兄、妹、弟、配偶者など)がいれば、その人の収入を合わせた収入をかけるのです。

例えば両親が年金をもらう世代であっても、次のような年金は収入としてみなされるので問題ありません。

- 国民年金

- 厚生年金

- 障害年金

- 共済年金 など

ただし、生活保護や仕送りは収入にはならないので注意が必要です。

年収が0円で審査が通るというのは違和感かもしれませんが、実際にイオンカードやセゾンカード、JCBカードなどでは「0円なら0円と書くように」指示されているため、安心してください。

無職で女性であれば、この方法でカードを発行してくれるカード会社もあるので、やってみる価値はありますね。

スポンサーリンク勤務先を正式社名で記入する

勤務先を「CLUBハニー」のように正直に書く必要はなく、「株式会社〇〇」のように記入しましょう。

店長やボーイさんに聞くのも良いですし、ホームページなどを検索するのも良いでしょう。

また、役職や業務内容も事務職や経理などと適当に書くのではなく、接客業やホールスタッフと書けば嘘ではありませんし問題ありません。

勤続年数や月収も曖昧だという場合は、店長にきけば必ず正確な情報を持っているので確認してみてくださいね。

もし昼の仕事を掛け持ちをしていて夜の仕事の年収が高い場合は、状況によっては夜の仕事の年収を書いた方が良い場合もあります。

ただし、昼の仕事で給料が低くても家族の所得が安定してあれば、さきほどの主婦と同じようなケースで審査に通過する可能性は十分ありますので、試してみる価値はあるでしょう。

できるだけ早めにクレジットヒストリーをつくる

クレジットヒストリー(クレヒス)は過去の利用実績のことで、カード会社からすると確実に申込者の返済能力や支払いに対する考え方を知ることのできる重要なものです。

年収がいくら高かったとしても、携帯電話の支払いや光熱水費などのクレジットカード払いをたびたび遅延していたりすると、「この人は支払いに対してルーズだから、今回は見送ろう」ということにもなりかねません。

さきほどの信用情報では、次のように個人の様々な情報を保存しています。

- 新規カードの申し込み記録を6ヶ月保存

- 返済記録を24ヶ月間契約単位で保存

- 正常入金は「S」、延滞は「A」で簡単に識別

- 61日または3ヶ月以上の延滞は、自己破産や債務整理情報とともに別管理

- 契約終了後5年間は記録が残る

遅延の回数が多ければ申し込みを却下される可能性が高いですが、古い時期の延滞であれば新しい延滞よりも却下される可能性は低くなると考えられます。

なぜなら、昔は収入が安定せずに支払えないことが多かったけれども、今は支払い能力も問題なく支払いに対する考え方も成長したと判断できるからです。

良好なクレジットヒストリーを育てるには、利用するカード枚数を少なくして高額な利用を短期間でするよりも少額でも長期間利用することが大切です。

次のような色々な支払いを複数のカードで利用するよりも、1~2枚のカード(メインカード・サブカード)のように限定することでポイントも貯まりやすいですし、計画的に利用している印象も与えられるからです。

- 携帯料金

- インターネット通信料金

- 新聞料金

- NHK交響楽団受信料

- 自動車保険

- 固定資産税

- 国民年金保険料

- 住民税

- 公共料金 など

また、スーパーは3万円以内、コンビニは1万円以内でサインのいらない決済をすることができるので、普段の買い物でもクレジットカード決済をするとその分クレジットヒストリーが重なっていきます。

クレジットヒストリーが長ければその分実績も重ねているわけなので、学生や20代前半などのうちからクレジットカードの支払いをしておくと良いでしょう。

キャッシング枠を0にする

キャッシングとは、クレジットカード契約を利用してカード会社から借金をすることです。

クレジットカード自体がカード会社から一時的に借金をすることができるものなのでピンとこないかもしれませんが、例えばクレジットカードで1万円の商品を購入した場合のショッピングとキャッシングはどう違うかを見ると分かりやすいです。

ショッピングで1回払いでクレジットカードを使うと、金利手数料はいらないので商品代金である1万円のみかかります。

キャッシングの場合は、商品代金とは別に金利手数料が必要になり、金利手数料は平均して1ヶ月あたり1.5%、年率で18%程度の負担が多いです。

今回の場合であれば、1万円を1ヶ月借りっぱなしにすると150円の金利手数料、1年間借りっぱなしにすると1,800円の金利手数料がかかる計算になります。

キャッシング枠を0円にするということは、「カード会社から金利手数料を払って借金はしませんよ」ということです。

つまり、キャッシングをするほどお金には困っていない、それだけ返済能力があると判断されやすいことでもあるので、キャッシング枠を0にして申込みをすると審査に通りやすくなるということなんですね。

在籍確認に備える

在籍確認とは、申し込み時に記載した職場に金融機関が連絡をして本人確認をする審査の一つです。

在籍確認の方法は電話とは限りませんが、ほとんどが電話を使って確認をします。

どのように確認するかというと・・・

申込者の会社「はい、〇〇会社です」

金融機関担当者「●●と申しますが、こちらに勤務されている✕✕さんをお願いできますか?」

申込者の会社「どういったご用件でしょうか?」

金融機関担当者「知り合いのもので、本人の携帯電話に電話をかけてもつながらなかったので、うかがった勤務先にかけてみたところです」

このように、一般的な在籍確認は金融機関名を名乗らずに担当者の個人名でかかってくることがほとんどで、申込者の会社側には金融機関からの電話だとバレないように配慮してくれます。

もし申込者の会社側が「そんな人はいませんが?」のように返答すれば、在籍していない、つまり虚偽の記載ということがすぐに分かります。

本人が不在であっても、申込者の会社側が「ただいま外出中です」となれば在籍確認はとれているので問題ありません。

水商売の場合は、夜の時間帯に営業しているところがほとんどで、日中は事務所をしめている場合もあります。

在籍確認はカード会社の営業時間の日中に限られるため、なかなか確認がとれずに落ちてしまうことも多いです。

そこで、事前にスタッフに話をしておいて、昼間に事務所にいてもらったりすることが可能であればしてもらいましょう。

このように、水商売だからといってクレジットカード申込に落ちるということはなく、審査をパスするための方法はいくつかあります。

収入が低くてもちょっとしたコツでクレジットカードを持つことは可能なので、是非参考にしてみてくださいね!